DCをこれからの時代の原動力に!!

不安だから準備するのではなく・・・準備しているからチャレンジできるに考え方を変えるきっかけにできたら・・・。

DCには資産形成accumulationと教育educationalの二つの要素があります。投資を学びながら将来にむけ準備をしていくことが、何を意味するかが重要でありそこに、チャレンジ精神が育つのではないか? そこにこだわっていきたいと思います。

あなたの老後を守ってくれる

もう一つの年金。

それが、確定拠出年金DCなのです。

確定拠出年金には企業型DCと個人型DCがあり、個人型はiDeCoの愛称で呼ばれ、

加入者も年々増え、老後資産づくりとしては認知されてきました。

企業型DCこれまで、大手企業などの退職金の位置づけ(定額制・定率性)が主流でした。

ここ最近は、給与の一部を掛け金として自由に決めて拠出する

選択制(自助努力の年金積立を職場が導入する)が注目されております。

背景としては、老後の自助努力を必要とする公的年金問題や低金利に加え、

物価上昇など従来型の制度ではカバーしきれないことも想定され、

運用により年金を自ら作る時代に入ったこともその理由でもあります。

税制上の優遇が大きなメリット

「掛金を拠出したとき」については、会社が負担した掛金は会社の損金として全額非課税、更には所得税や住民税までもが軽減されることになるわけです。

「資産運用で利益が生じたとき」について非課税となります。 預金や生保の利息、債券の利払い、投資信託の売却益や収益分配金など、運用で得られた収益に税金がかかりません。

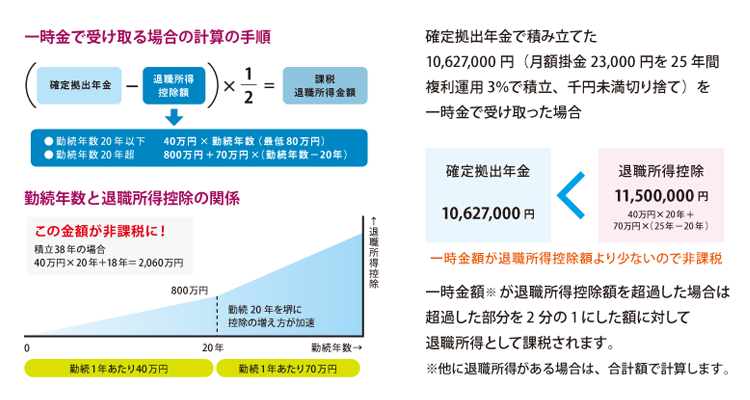

「年金ないし一時金で受け取るとき」は、受け取りの方法によって退職所得控除(一時金の場合)、公的年金等控除(年金受け取りの場合)が活用できます。

特に退職所得控除は退職金の受け取りの際に活用できる大きな非課税枠です。

試算例

金融資産には約20%が課税されます。つまり、非課税であれば有利にお金が増えていくということです。

これは企業年金運用に認められている大きなメリットであり、資産に将来大きな差が生まれます。

例えば、毎月1万円の積立を22歳から60歳まで38年続けたとし、これを年利3%で増やしたらと仮定すると、確定拠出年金を活用した場合には60歳時点で849万円の資産に育ちます。

もし、所得税や住民税として20%が引かれ、運用益にも20%課税されたとすれば、60歳時点での受取額は595万円です。

同じ運用でありながら、その差はなんと254万円にもなり、税制優遇の力が時の経過と共に大きくなることが分かります。

加入期間が長いほど有利

確定拠出年金は受け取るときにも税金のメリットがあります。例えば一時金で受け取るなら退職金の扱いとなって、退職所得控除が受けられます。退職所得控除とは、退職金の一部を勤続年数によって税金の対象にしない制度です。

確定拠出年金制度においては積立年数が勤続年数とみなされ、これが長いほど控除される金額が大きくなり、節税効果が高まります。

【受取方法】

掛け金の受け取りは60歳から可能で、下記の3種類から受け取り方法を選択することが可能です。

①一時金として受け取る。

(60歳・65歳・70歳・75歳)・・・(退職所得控除有り)

②年金形式で受け取る。

(5年から20年)・・・(公的年金等控除有り)

③一時金と年金形式の組み合わせで受け取る。

※運営管理機関によってはできない場合もある

制度が改正され、益々DCの利用価値が上がる!

年齢条件について

これまで企業型DCに加入することができるのは65歳未満の方でしたが、2022年5月から70歳未満の方まで拡大されました。

※制度変更には、各企業による個別対応が必要

また、個人型DC(iDeCo)に加入できるのは、これまで60歳未満の公的年金の被保険者でしたが、2022年5月から 65歳未満に拡大されました。

企業型と個人型の併用について緩和

企業型DC導入企業において、加入者掛け金拠出を行うか、個人型に加入するかを選択できるようになりました。

尚、同時加入した場合の個人型の拠出限度は月額2万円以下で、かつ企業型年金の事業主掛金との合計は月額5万5000円となります。

開かずの貯金箱といわれますが・・・

確定拠出年金は老後のための制度ですので、原則、途中での引き出ができません。引き出せない制度だからこそ確実に残すことができるわけで、それがメリットともいえます。

途中に引き出す予定ある資金は・・・

じぶんの銀行であるNISA、つみたてINSAが担うことに!さらに保障を確保しながら運用するには変額保険などを活用する方法もあります。

DCは節税メリットとしては確かですが、老後資金として固定されてしまいます。

途中のライフイベントへの備えとして、引き出す可能性のある資金については他の金融商品との組み合わせということになります。

DCパーソナル設計の流れ

確定拠出年金を導入するにあたっては、退職金制度の把握から、導入による効果検証、想定利回りなどの制度の詳細設計、運営管理機関の選定、運用商品ラインアップの検討、規約の承認申請など、制度検討から導入、さらに開始後の継続投資教育までをサポートさせていただくのがDCエンジンズ導入支援の業務となります。

他の制度との併用、移行についてもご相談に応じております。

既に確定拠出年金を導入されている企業様へ

従業員様の継続投資教育の実施などについてお困りではないでしょうか?

DCを導入した企業において、継続的に制度、運用、ライフプランなどの情報提供をしていくために、企業は投資教育を行っていかなければなりません。

わたくしどものこだわりは「役に立つ投資教育です!」投資に興味のある方と、そうでもない方との差は、将来の資産に大きく差が生じる可能性も考えられます。

私どもは、そのような問題を放置せず、従業員様目線で自分事として興味を持っていただくカリキュラムを意識して展開しております。企業規模、職種、人数、ご予算に応じたオーダーメイドの投資教育を実施いたしております。